「老後が不安…」

「教育費もかかるし、貯金が追いつかない」

そんな風に感じている子育て世代の方へ。

限られた収入の中でも、将来に向けてお金をしっかり貯め、増やしていく方法があります。それが、貯蓄率を意識したFIRE(早期リタイア)戦略です。

本記事では、FIREを目指すうえで重要となる「貯蓄率」の基本から、無理なく続けるコツ、新NISAを活用した資産運用のヒントまで、子育て世代でも実践できる内容をやさしく解説します。

読み終える頃には、あなたの家計に合った“現実的なFIREへの道筋”が見えてくるはずです。

\この記事はこんな方におすすめです/

- FIREを目指すうえで「貯蓄率」がなぜ重要なのか

- 自分に合った理想的な貯蓄率の見つけ方

- 新NISAを活用した効率的な資産形成の方法

- 子育て家庭でも無理なくFIREを目指すための現実的なステップ

子育て世代がFIREを目指すべき理由

子どもを育てながらの生活は、なにかとお金がかかります。そんな中で、将来にそなえて安心できる選択として「FIRE(ファイア)」を目指すことが増えてきました。FIREとは、早めにお金をためて仕事にしばられない自由な生き方をすることです。この考え方は、子育て中の家族にもピッタリ。なぜなら、時間や気持ちにゆとりができるからです。

子どもを育てながらの生活は、なにかとお金がかかります。そんな中で、将来にそなえて安心できる選択として「FIRE(ファイア)」を目指すことが増えてきました。FIREとは、早めにお金をためて仕事にしばられない自由な生き方をすることです。この考え方は、子育て中の家族にもピッタリ。なぜなら、時間や気持ちにゆとりができるからです。

教育費・老後資金に備えるための選択肢

子どもが大きくなるにつれて、教育にかかるお金もどんどん増えていきます。高校や大学にかかる学費はもちろん、習いごとや部活動にも費用がかかります。さらに、自分たちの老後(ろうご)のお金も考えないといけません。

FIREを目指すことで、計画的にお金をためる生活がスタートできます。お金をじょうずに使いながら、将来のためのじゅんびを早くから始めることができるんです。

貯蓄率を意識すれば未来が変わる

FIREを目指すうえで大切なのは、「いくらもらって、いくらのこすか」ということです。これを「貯蓄率(ちょちくりつ)」といいます。たとえば、10万円もらって2万円ためられたら、貯蓄率は20%になります。

この数字を意識することで、自分たちのお金のたまり方が見えてきて、計画が立てやすくなります。ムダづかいをへらして、のこったお金を投資(とうし)に回せば、将来の自由な生活が近づいてきます。

貯蓄率とは?

FIREを目指すうえで欠かせないのが「貯蓄率」。これは、どれくらいお金を貯められているかをあらわす大切な数字です。いまの収入と支出を見直すことで、未来の安心につながる行動がとれるようになります。たとえば、生活費の見直しやムダづかいを減らすことも、貯蓄率を上げる一歩になります。

FIREを目指すうえで欠かせないのが「貯蓄率」。これは、どれくらいお金を貯められているかをあらわす大切な数字です。いまの収入と支出を見直すことで、未来の安心につながる行動がとれるようになります。たとえば、生活費の見直しやムダづかいを減らすことも、貯蓄率を上げる一歩になります。

また、貯蓄率を知ることで「いまの生活でムリなく貯められる金額」が見えてきます。そこから無理のないプランを立てれば、長く続けられる習慣につながります。まずはこの数字の意味を知って、自分に合った計画を立てていきましょう。

貯蓄率の意味を理解しよう

貯蓄率とは、手取り収入のうち、どれくらいを貯蓄や投資に回しているかを示す割合のことです。たとえば、毎月20万円の手取りがあって、そのうち4万円を貯金しているなら、貯蓄率は20%になります。この数字は、将来の生活設計を立てるうえでの出発点になります。

数字にすることで、ふだん気づかなかった支出や習慣も見えてきて、よりよいお金の使い方が考えられるようになります。まずは自分の貯蓄率がどれくらいか、ざっくりでもよいので計算してみましょう。数字に向き合うことで、今後の目標も立てやすくなります。

なぜこの数字が重要なのか

同じ収入でも、使い方によって将来のゆとりは変わります。

貯蓄率が高いほど、お金が早くたまり、FIREの達成も近づきます。この数字は、自分がどれくらい自由な未来に近づいているかを知る目安になります。

目標を持って取り組むことで、節約も前向きなものになり、家族みんなで協力するきっかけにもなります。数字が見えることで、やる気もアップしますし、「ここまで貯めた!」という実感がモチベーションになります。

家庭ごとの最適化がカギ

教育費や家賃など、家族ごとにお金の使い方はちがいます。だからこそ、無理なく続けられる貯蓄率を見つけることが大切です。人とくらべず、自分たちの生活に合ったバランスを探すことが成功のコツです。

たとえば、生活費の一部を見直して固定費を少し減らすだけでも、長い目で見れば大きな成果になります。大切なのは、完ぺきじゃなくても「やってみる」こと。少しずつ続けることで、家族の未来はしっかり守れますよ。

理想的な貯蓄率の目安

どれくらいの貯蓄率を目指せばいいか迷っている方にとって、目安を知ることはとても大切です。FIREを本気で考えるなら、自分の目標に合った貯蓄率を見つけて、少しずつ調整していくことがポイントです。はじめから完ぺきを目指す必要はありません。大切なのは、自分のペースで前に進むことです。

どれくらいの貯蓄率を目指せばいいか迷っている方にとって、目安を知ることはとても大切です。FIREを本気で考えるなら、自分の目標に合った貯蓄率を見つけて、少しずつ調整していくことがポイントです。はじめから完ぺきを目指す必要はありません。大切なのは、自分のペースで前に進むことです。

30〜50%が一つの目安

FIREを実現するためには、貯蓄率30〜50%が一つの目安とされています。もちろん生活スタイルによってちがいますが、この範囲に近づけることで、より早いリタイアが目指せます。たとえば、収入のうち半分を貯められるなら、15〜20年でFIREに届くというモデルもあります。

高めの貯蓄率を意識することで、日々のお金の使い方にも変化が出てきます。ムダづかいに気づき、自然とメリハリのある暮らしになっていくのです。

シミュレーションで期間を逆算

「何年後にFIREしたいか?」を逆算して考えると、貯蓄率の意味がよりリアルになります。たとえば、年間支出が300万円で、必要な資産が6000万円なら、貯蓄率が50%なら15年、40%なら20年というふうに目標期間が見えてきます。

具体的な数字で考えると、目標までの道のりが見えやすくなります。これが日々の節約や貯金のモチベーションにもつながるんです。

マイルドFIREを視野に

「いきなり完全リタイアはハードルが高い…」と感じる人も多いはず。そんなときは、少しだけ働き続ける「マイルドFIRE」がおすすめです。パート勤務や在宅ワーク、副業などを取り入れながら、ゆるやかに経済的自由を目指すスタイルです。

マイルドFIREなら、家計の不安を減らしつつ、自由な時間も手に入ります。無理せず現実的に進める方法として、子育て世代にもピッタリの選択肢ですよ。

貯蓄率の計算方法と可視化

「貯蓄率は知っているだけでなく、実際に計算してみることが大切です。数値にして“見える化”することで、日々の行動が変わりやすくなります。特に子育て世代にとっては、家計全体の見直しや家族との共有も大きなポイントです。

「貯蓄率は知っているだけでなく、実際に計算してみることが大切です。数値にして“見える化”することで、日々の行動が変わりやすくなります。特に子育て世代にとっては、家計全体の見直しや家族との共有も大きなポイントです。

また、「どこにどれだけ使っているか」を知ることが改善への第一歩になります。数字で管理する習慣がつけば、将来の安心にもつながります。

貯蓄率の簡単な計算方法

貯蓄率は「貯金・投資 ÷ 手取り収入 × 100」で求められます。たとえば、毎月の手取りが25万円で、5万円を貯金・投資しているなら、貯蓄率は20%です。このように、誰でもすぐに試せるシンプルな計算なので、月末に1回チェックするだけでも効果があります。

自分の収入に対して、どれだけ未来に回せているかがはっきりするのがこの指標のよいところです。はじめはおおざっぱでも構いません。数ヶ月続けていくうちに、変化を実感できるようになります。

可視化が継続のカギになる

数字を“見える化”することで、習慣としての家計管理がしやすく」なります。家計簿アプリやスプレッドシートを使って、定期的に貯蓄率をチェックしましょう。毎月の変化を見るだけでも、「今月はどうだったかな?」と気づきが生まれます。

変化が目に見えると、節約や貯金が前向きなものに感じられるようになります。忙しい中でも手軽に記録できる方法を見つけることで、無理なく続けやすくなりますよ。

家族全員で“見える家計”

お金のことは家族みんなで共有することが大切です。お小遣いの使い方を見直したり、毎月の家計を一緒に振り返ったりするだけでも、家計管理はグッとスムーズになります。

「見える家計」を作ることで、家族が同じ目標に向かって協力しやすくなります。たとえば、目標のために「今月は○○をがまんしてみよう」と声をかけ合うこともできます。家計改善が家族のコミュニケーションにもつながりますよ。

貯蓄率を上げるための具体的な方法

「貯蓄率を上げるには、支出の見直しと収入アップの両方が大切」です。どちらか一方だけでは効果が限定的になってしまうため、生活全体を見直す視点が必要です。たとえば、日々の支出を減らしながら、新しい収入の道を開くことで、より効率的に貯蓄率を高めることができます。

「貯蓄率を上げるには、支出の見直しと収入アップの両方が大切」です。どちらか一方だけでは効果が限定的になってしまうため、生活全体を見直す視点が必要です。たとえば、日々の支出を減らしながら、新しい収入の道を開くことで、より効率的に貯蓄率を高めることができます。

まずは毎月の支出を把握し、ムリのない範囲で節約にチャレンジしましょう。「続けられる工夫」こそが、結果につながる一番のカギになります。小さな成功体験を積み重ねることで、自然と習慣になっていきます。

支出の見直し+収入アップ

「支出を減らす」と「収入を増やす」をセットで考えることが重要です。たとえば、スマホのプランを見直したり、使っていないサブスクを解約するなど、毎月の固定費をチェックするだけでも効果があります。生活スタイルに合わせた支出の見直しは、すぐに取りかかれる方法の一つです。

「副業」や「スキルアップによる収入アップ」も視野に入れると、家計のゆとりがさらに広がります。資格取得や得意なことを生かした仕事を始めるのもおすすめ。小さな行動の積み重ねが、長い目で見て大きな成果になります。

効果的な節約ポイント

「節約」といっても、ガマンばかりでは長続きしません。たとえば、格安SIMに変更するだけで、月々の通信費が大きく下がることもあります。保険の見直しでは、重複している保障や高すぎる保険料に気づけることもあります。

「ムリなくできる工夫」を積み重ねることで、着実に家計が軽くなっていきます。ふるさと納税を活用して日用品や食料品を手に入れるのも、家計を助ける手段のひとつです。楽しみながら節約を実践するのが、長続きのコツです。

教育費との付き合い方

「教育費は将来への大切な投資」ですが、家計に大きく影響するのも事実です。そのため、必要な支出とそうでない支出をしっかり見極めることが求められます。学資保険や児童手当などの制度を活用することで、負担を軽くすることも可能です。

「習い事の数や内容を見直す」ことも、無理のないバランスを保つヒントになります。すべてをやめる必要はありませんが、子どもの興味や将来性に応じて優先順位を考えることが大切です。教育と家計、どちらも守るには柔軟な考え方がポイントです。

新NISAを活用して「貯めながら増やす」

「新NISA」は、ただお金を貯めるだけでなく「増やす力」も手に入る便利な制度です。貯金だけでは物価の上昇に追いつかない時代、投資という選択肢を少しずつ学んでいくことが家計にとって大きな助けになります。2024年から始まった新しい制度だからこそ、早いうちに知って活用することがポイントです。

「新NISA」は、ただお金を貯めるだけでなく「増やす力」も手に入る便利な制度です。貯金だけでは物価の上昇に追いつかない時代、投資という選択肢を少しずつ学んでいくことが家計にとって大きな助けになります。2024年から始まった新しい制度だからこそ、早いうちに知って活用することがポイントです。

「少額からコツコツ始められる安心感」も、新NISAの魅力のひとつです。投資がはじめてでも無理なくスタートできる仕組みになっています。

新NISAとは?2024年からの変更ポイント

「新NISA」は2024年から始まった、新しい非課税投資制度です。これまでのNISAと大きく違うのは、「非課税期間が無期限」になったことと、「つみたて投資枠」と「成長投資枠」を併用できるようになった点です。この組み合わせにより、目的に応じた柔軟な運用が可能になりました。

また、「年間360万円、トータル1800万円までの非課税投資が可能」という制度の拡大により、家計に余裕があるときはしっかり投資、少ないときはコツコツ積立といった使い方ができます。家族の未来に向けて、安心して長く続けられる制度です。

子育て世代に嬉しい、新NISAの3つのメリット

「新NISA」は家計管理をしながら資産を育てたい子育て世代にピッタリです。まず一つ目は、「非課税期間が無期限」なこと。これにより、途中で売らずに長く保有することで、将来の大きな出費にも備えられます。

二つ目は、「使いやすさ」。つみたて枠と成長枠があり、教育費・老後費など目的に合わせて選べます。「少額からスタートできること」も安心材料で、毎月1,000円からでも始められるのが魅力。三つ目は、いつでも引き出せるという自由度です。急な出費があっても対応しやすいので、生活のリズムを崩さずに活用できます。

投資初心者でも始めやすい理由

「投資はむずかしそう」と思っていても、新NISAならはじめやすい工夫がいっぱいです。証券口座の開設はスマホで簡単にでき、つみたて設定も一度してしまえばあとは自動でOK。日々忙しい子育て世代でも無理なく続けられます。

「つみたて投資」はリスクを抑えながらコツコツ増やす方法としておすすめです。新NISAで選べる商品は金融庁が基準を設けて選定したものなので、信頼性も高く、初心者でも安心して選べます。少額でも「始めてみること」が、未来の大きな一歩になりますよ。

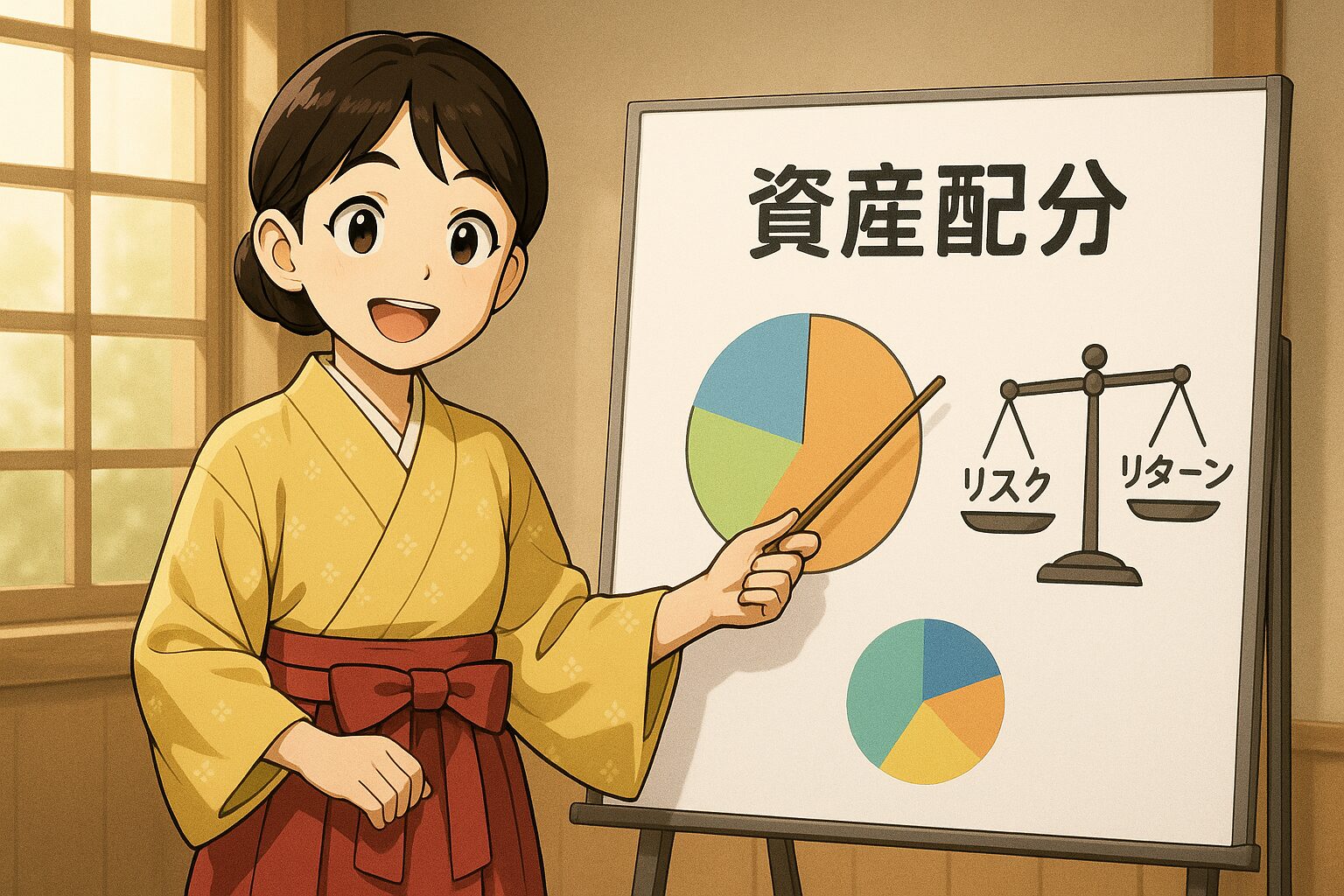

新NISAでFIREを目指すための資産配分戦略

「FIREを目指すなら、新NISAをどう使うかがカギ」です。家計の中で無理なく投資を続けるには、リスクとリターンのバランスが取れた資産配分が重要です。たとえば、貯蓄率に応じて投資に回せる金額が変わってくるので、自分に合ったスタイルを見つけていきましょう。

「FIREを目指すなら、新NISAをどう使うかがカギ」です。家計の中で無理なく投資を続けるには、リスクとリターンのバランスが取れた資産配分が重要です。たとえば、貯蓄率に応じて投資に回せる金額が変わってくるので、自分に合ったスタイルを見つけていきましょう。

「コツコツ積立てる力」と「戦略的に配分する知識」の両方を意識することで、FIREまでの道のりをグッと短くできます。

貯蓄率に応じた資産配分の考え方

「貯蓄率が高いほど、リスクを取りやすくなる」という考え方があります。貯蓄率が30%以上あれば、ある程度リスクのある資産にもチャレンジしやすくなります。たとえば、株式を中心に資産を構成することで、高いリターンを狙うことが可能になります。

一方で、貯蓄率が10~20%程度なら、「生活防衛資金をしっかり確保しつつ、安定性のある投資商品を選ぶ」ことがポイントです。株式・債券・現金の3つをバランスよく配分する分散投資を基本とし、自分のリスク許容度に合った比率を考えていきましょう。

積立投資と成長投資のバランス実例

「安定を重視する積立型」と「リターン重視の成長型」の使い分けがFIREには欠かせません。つみたて枠ではインデックス型の投資信託を使って、長期的に安定した資産形成を目指します。一方、成長投資枠では個別株やテーマ型ファンドなどを組み入れることで、収益性を高めることができます。

「年齢やライフステージに応じて配分を見直す」ことも重要です。たとえば、若いうちは成長型の比率を高め、子どもの教育資金や老後の準備が近づくにつれて安定型にシフトするなど、柔軟な調整を意識するとよいでしょう。

具体的な積立額や運用期間に応じたシミュレーションは、こちらの記事で詳しく紹介しています。

新NISAで無理なく増やす!運用シミュレーションで資産形成を可視化

FIREを目指す人に適したNISA活用術

「新NISAを使ってどうFIREを目指すか」には、計画と実行が欠かせません。まずは証券口座を開設し、毎月のつみたて金額を決めて自動で積み立てる設定をしましょう。投資信託を選ぶときは、手数料が低く、実績が安定しているインデックス型商品を中心に選ぶと安心です。

「長期・分散・積立」の基本を押さえつつ、自分の生活や目標に合った投資スタイルを確立することが大切です。小さな一歩でも確実に積み重ねていけば、FIREに向けた資産形成が着実に進んでいきます。

まとめ

「FIREは特別な人だけの目標ではなく、誰でも目指せる未来のカタチ」です。ポイントは、一気に変えようとするのではなく、小さな行動を続けること。新NISAや貯蓄率の考え方を味方につけて、自分のペースで進めば大丈夫です。

「FIREは特別な人だけの目標ではなく、誰でも目指せる未来のカタチ」です。ポイントは、一気に変えようとするのではなく、小さな行動を続けること。新NISAや貯蓄率の考え方を味方につけて、自分のペースで進めば大丈夫です。

「できることから始める勇気」が、将来の自由な暮らしにつながっていきます。

今日からできることを、少しずつ

「まずは今の貯蓄率を知ること」がスタートラインです。計算は簡単で、手取り収入のうち、どれくらいを貯金や投資に回せているかを見るだけ。数字が見えると、自然と行動も変わっていきます。

「大きな変化よりも、小さな意識の積み重ね」が結果を生みます。毎月少しでも、できることから始めていきましょう。

目標は「完璧」ではなく「継続」

「すぐに結果を求めすぎない」ことが大事です。たとえば、最初の数ヶ月はうまくいかなくても、それは当たり前のこと。失敗しても、そこから学んで次に活かせばいいんです。

「続けることそのものが価値」だという気持ちで、無理のないペースで続けていきましょう。習慣にすれば、自然と結果がついてきます。

貯蓄率とNISAを味方につけてFIREに一歩ずつ近づこう

「制度や仕組みを知って味方につける」ことが、将来を変えるカギです。新NISAを上手に使えば、税金の負担を減らしながらお金を増やしていけます。貯蓄率を高めて投資の元手を作るのも大切なポイント。

「自分たちに合ったFIREの形」を描いて、少しずつその未来に近づいていきましょう。まずは第一歩を踏み出すことから。応援しています!

楽天証券で投資デビューしよう

楽天証券なら、スマホからかんたんに口座開設ができます。つみたてNISAにも対応していて、初心者にもやさしいサポート体制が整っています。手数料もお得で、はじめての投資にぴったりの証券会社です。